칼럼

테헤란은 법적 지식을 공유하여 고객님들께 한걸음 더 다가갑니다.

간이사업자 부가세 신고 세무사 맡겨야 할까?

안녕하세요,

4년 연속 고객만족도 1위를 달성한 세무회계 테헤란입니다.

현재 간이사업자 부가세에 대한 칼럼이 많은 조회수를 얻고 있습니다.

그 이유는 2024년 1월이 간이사업자 부가세 신고기간이기 때문인데요.

그래서 오늘, 간이과세자 부가세 신고 관련 칼럼을 작성해 보려고 합니다.

1. 간이과세자는 이번에 부가가치세 신고를 어떻게 해야 할지

2. 지금 매출이 이런데, 세무사 맡겨야 할지

3. 부가세 신고대행을 받으면 어떤점이 좋은지

칼럼을 읽어보시면 위 질문에 대한 해답을 얻어가실 수 있습니다.

본격적으로 칼럼을 시작하기 전에 한 가지만 말씀드리고 시작하겠습니다.

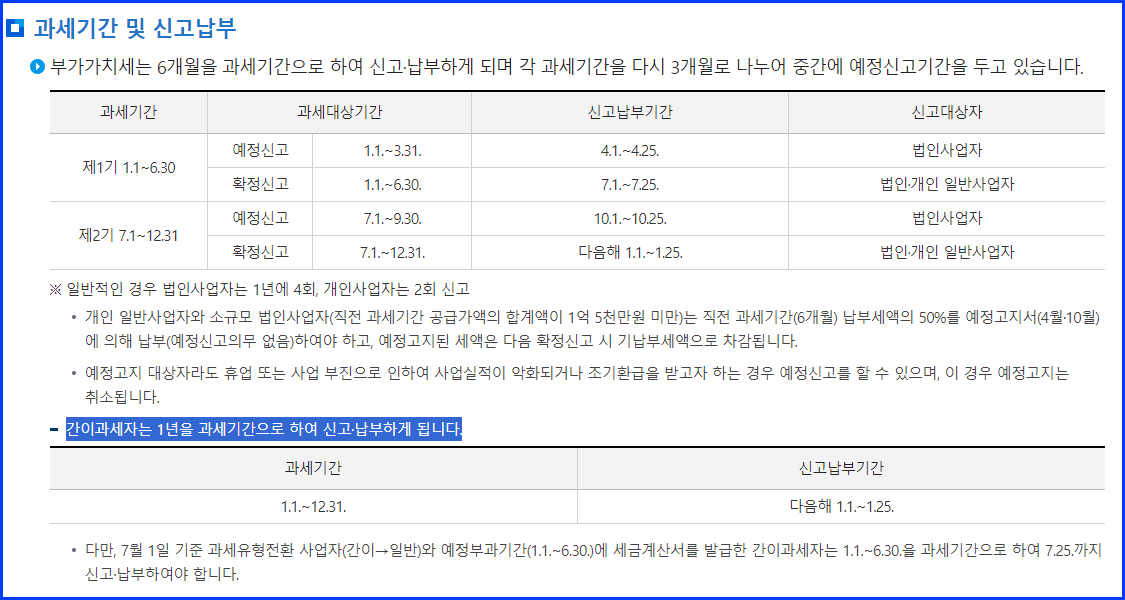

이미지 출처 : 국세청 홈페이지

**주의

만약 사업주님이 부가가치세 신고대행을 원하신다면 빠르게 연락주시는게 좋습니다.

이유는, 간이사업자 부가세 뿐만 아닌 이번 2024년 1월은 모든 사업자가 부가세 신고 기간이기 때문입니다.

따라서, 저희 세무회계 테헤란도 먼저 문의 주시고 맡겨주신 분부터 신고대행을 도와드리고 있습니다.

늦게 문의 주실수록, 세무처리가 늦어질 수 있습니다.

더불어, 한 분 한 분 정성들여 신고하고 있기 때문에, 수임고객을 한정하고 있습니다.

문의를 일찍 할 수록 미처 몰랐던 신고자료까지 미리 준비할 수 있으니, 빠른 시일에 연락 주시는 것을 권유 드립니다.

[ ▼ 전화 상담 바로가기 CLICK ]

[ ▼ 채팅 상담 바로가기 CLICK ]

간이과세자 사업주님은 과세기간 종료 후 25일 이내 부가세 신고 및 납부 해야 합니다.

즉, 2023년 1월 1일부터 12월 31일을 과세 기간으로,

2024년 1월 1일부터 1월 25일까지 신고 및 납부 해야 하는데요.

그런데 여기서 연매출이 4,800만 원 미만인 경우에는 납부세액을 면제해줍니다.

그러나 연매출 4,800만 ~ 8,000만 원 사이에 있는 사업주님들은 부가가치세를 계산하여 신고/납부를 해야 합니다.

간이사업주님들의 부가가치세 계산 공식은 다음과 같습니다.

[공급대가(매출) x 10% x 업종별 부가가치율] - (공급가액 x 0.5%)

여기서 업종별 부가가치율은 업종에 따라서 다르게 적용됩니다.

업종별 부가가치율은 아래의 표를 확인해 보시기 바랍니다.

이미지 출처 : 국세청 홈페이지

연 매출 4,800만 원 미만인 사업장은, 걱정하지 않아도 됩니다.

왜냐하면 납부 세액이 없기 때문인데요.

문제는 연매출 4,800만 원 이상 ~ 8000만 원 미만이신 사업주님들입니다.

지금 매출이 OOOO인데 세무사 맡겨야 할까요?

솔직히 말씀드리겠습니다.

여러 커뮤니티에서 보셨듯이 세금 신고 혼자서 하셔도 됩니다.

하지만 간이사업자부가세신고를 위해 준비해야 하는 증빙서류들을 어떻게 챙겨야 하며,

또한 어떻게 계산해서 홈택스에 신고해야 하는지 공부하는데 시간을 꽤 잡아먹습니다.

매출 4,800만 원 ~ 8,000만 원 미만에 계신 사업주님들 중에는,

상품/서비스 제공할 때 세금계산서 발급 의무가 있는지도 모르는 분들도 계시구요.

신용카드 매출전표에 대한 매입세액 공제를 받을 수 있는지도 모르시는 분들도 계십니다.

부가세 신고할 때 조금이나마 절세를 하려면 이런 증빙서류를 수취하는 것이 중요한데요.

이런 준비가 되어 있지 않은 상황에서 부가세 신고를 혼자서 준비한다는건 시간 낭비라고 생각합니다.

1월 1일부터 국세청 홈택스에서 사업주님께 자료를 제공하는데,

1일부터 25일까지의 기간동안 그 많은 자료들을 빠르게 정리하여 신고 및 납부하는건 어려운 일입니다.

사업주님이 온종일 부가가치세 신고자료 정리하는데 시간을 투자할 여유가 있다면 상관 없지만, 보통 그렇지 않으니까요.

사업을 하다 보면, 바쁜 일상을 보내다 보니 갑작스러운 부가세 신고 준비는 더욱 힘들 수 밖에 없죠.

평소에 간이사업자 부가세 신고 준비가 되어 있지 않은 사업주님은 가급적이면 신고대행을 맡기는 것을 권해드립니다.

혼자서 신고 준비하다가 시간낭비 하시고, 부랴부랴 신고대행 맡기시는 분들이 정말 많으세요.

지금 여유가 없다면 수수료를 내더라도 세금 걱정을 줄이시길 권해드립니다.

간이사업자 부가세신고에 대한 사항들을 정리해드렸습니다.

만약, 여유 시간이 된다면 차근차근 공부하며 직접 신고하셔도 좋습니다.

하지만, 아래 사항에 해당 된다면, 세무사에게 부가세 신고 대행을 맡기는 것이 현명합니다.

1. 평소부터 부가가치세 신고를 위한 적격증빙 자료를 따로 챙겨놓지 않았거나,

2. 온라인 매출이 있는데, 자료를 따로 정리하지 않았거나,

3. 갑자기 매출이 뛰어서 어떻게 신고를 해야 할 지 헷걸리거나,

4. 영세율 매출이 있는데, 어떤 부가 서류를 준비해야 하는지 잘 모르겠다면

신고대행을 맡기시길 권해드립니다.

'아직 시간이 좀 남았으니까 괜찮겠지' 라고 생각하시는 분들이 신고기간을 놓치고 가산세 폭탄을 맞으십니다.

지금 생각이 드실 때 빠르게 세무사에게 연락주시면 부가가치세 신고를 더욱 편하게 준비하실 수 있습니다.

문의 사항이 있으시다면 위에 첨부했던 채널들을 통하여 상담문의 주셔도 좋습니다.

모든 노하우를 쏟아 사업주님들을 도와드리고 있습니다.

최적의 절세 방안을 통해, 덜 낼 세금 더 내지 않도록 도와드리겠습니다.

감사합니다.

[ ▼ 전화 상담 바로가기 CLICK ]

[ ▼ 채팅 상담 바로가기 CLICK ]